Gran parte de la industria con años de tradición en la formación de sus equipos, el diseño de sus estrategias o la explotación de sus nichos de negocio, de forma voluntaria o forzosa, se está viendo obligada a adaptarse a las nuevas condiciones de los mercados. Uno de los movimientos más frecuentes en esta industria, incluida la banca comercial y de inversión, es cómo la inteligencia artificial puede servir de ventaja competitiva para ganar dinero al viejo y nuevo estilo.

Métodos como el aprendizaje automático o el aprendizaje profundo están ayudando a las entidades en numerosos campos operativos. Y lógicamente, las APIs especializadas en machine learning y deep learning son el punto de partida de cualquier transformación. Gracias a ellas los bancos pueden crear productos finalistas que aporten valor a la entidad y sus clientes: permiten extraer datos relevantes de Big Data, búsqueda de patrones que faciliten ofertas más personalizadas, ajustes de precios o detección de procesos de fraude bancario.

Hoy en día existen interfaces de desarrollo de aplicaciones con características de procesamiento de lenguaje natural o reconocimiento de imágenes y voz (aprendizaje profundo) o la elaboración de modelos predictivos para establecer proyecciones (aprendizaje automático). Esto tiene algunas aplicaciones prácticas: definición de producto y clientes (saber qué servicios le interesan a cada tipo de usuario mediante la segmentación de clientes); gestión de riesgos (la concesión de préstamos siempre va asociada al posible impago); y técnicas contra el fraude.

Todo esto es posible por la evolución natural de los equipos de datos dentro de los bancos: de inteligencia de negocio (herramientas SAS, Excel y PowerPoint) a equipos de ciencia de datos (programación en lenguajes como R, Python o Scala); visualización de datos con librerías JavaScript como D3 o herramientas de cuadros de mando como Tableau; la plataforma de computación distribuida de código abierto Apache Spark; o el sistema de almacenaje de datos Apache Hive, con Apache Hadoop, para la realización de consultas y análisis de los datos con HiveQL.

Definición de producto

Las tres preguntas clave en el uso de aprendizaje automático para la definición de productos y servicios y la necesaria segmentación de los clientes es de dónde vienen, dónde están y hacia dónde van los usuarios de banca. Para ello es obligada la creación de un modelo predictivo que sea interpretable por los equipos de operaciones, con el cliente en el centro de la lógica de negocio y que motive acciones concretas. La idea es definir servicios que se ajusten a las necesidades e intereses de los clientes, tanto en el estudio de los hábitos de consumo como de los canales donde los usuarios de banca muestran un mayor compromiso.

Gestión de riesgos

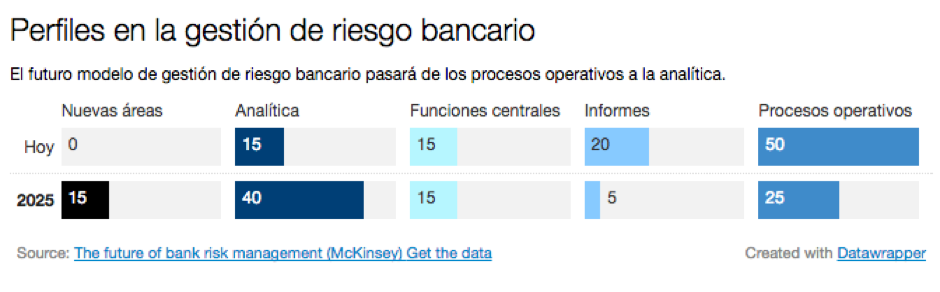

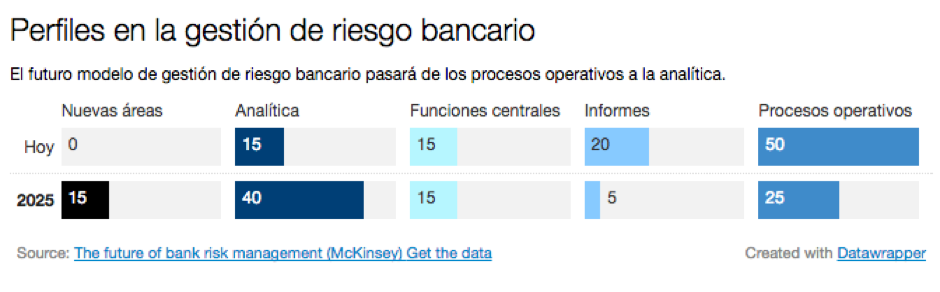

La crisis internacional de 2007 tuvo consecuencias importantes en la forma en la que las entidades financieras, de inversión o comerciales, medían el riesgo en sus operaciones de negocio. Un informe reciente de MacKinsey&Company establece un cambio de concepto interesante: mientras que a día de hoy sólo un 15% del control de riesgo bancario recae en la analítica, en 2025 ese porcentaje crecerá hasta el 40%. Esos cambios siempre son progresivos, y como indica el análisis, los bancos no tienen que esperar y pueden aplicar ya procesos de machine learning.

Ese movimiento de competencias en la gestión de riesgo se ve bien en este gráfico, que explica cómo los bancos modificarán estructuras para asumir los retos del nuevo modelo, basadas en tecnología de Big Data como el aprendizaje de máquina:

No sólo se dedicarán más recursos a la detección temprana del riesgo y no tanto a la solución de problemas. Esto es una decisión estratégica de mucho calado. También los equipos recibirán formación o se buscará talento externo para combatir las nuevas formas de riesgo bancario, fundamentalmente los ataques cibernéticos. La ciberseguridad se ha convertido en un objetivo estratégico en las empresas y dentro del sector financiero es un departamento de enorme interés.

Técnicas contra el fraude

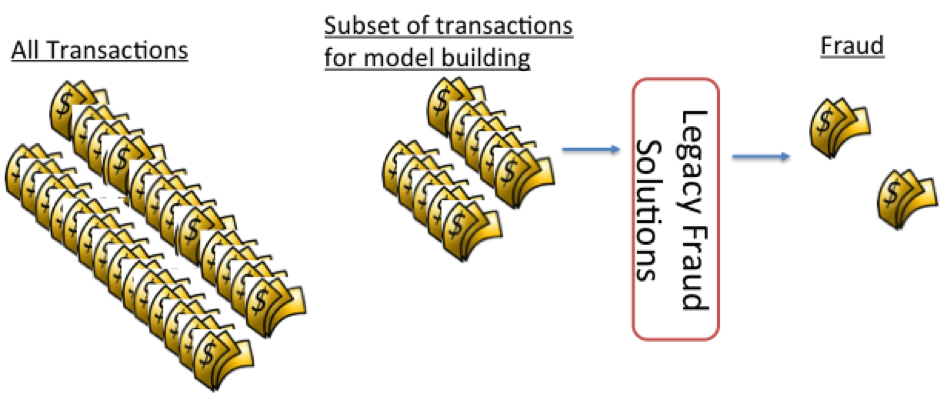

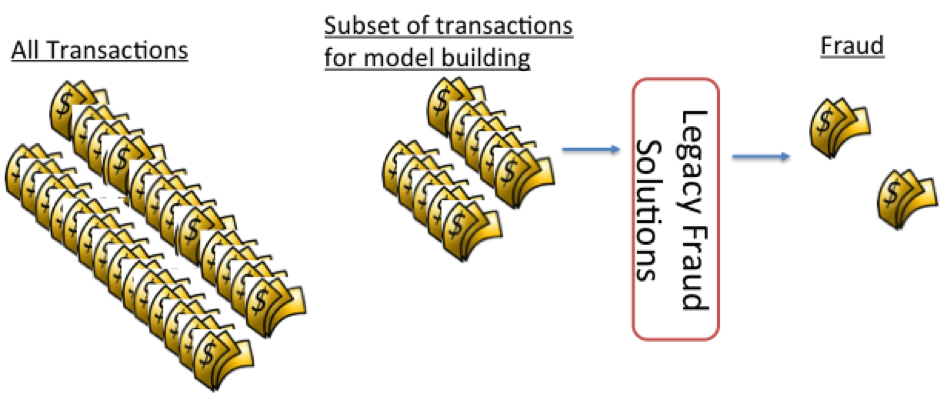

El uso del aprendizaje automático para evitar el fraude financiero se cimenta en métodos que se pueden separar en dos grandes grupos generales: aprendizaje supervisado y aprendizaje no supervisado. En los métodos de aprendizaje automático, la máquina aprende a detectar comportamientos anómalos a partir de una submuestra aleatoria de datos, la cual es clasificada como fraudulenta o no. Con la repetición sucesiva de este procesamiento de información, la máquina mejora su capacidad predictora y es capaz de prever posibles fraudes.

Los métodos de aprendizaje supervisado más utilizados en este caso son las redes neuronales supervisadas y redes neuronales difusas para evitar tanto el fraude telefónico como las estafas con tarjetas de crédito y débito.

El aprendizaje no supervisado, a diferencia del que sí lo es, no cuenta con la existencia de un conjunto de datos de muestra que permite el aprendizaje de máquina, sino que el método tiene como objetivo la identificación de patrones o características similares que permiten hacer subgrupos del volumen total de los datos. Son habituales métodos como las redes bayesianas o los Modelos Ocultos de Markov para establecer probabilidades y reducir la incertidumbre sobre si realmente se ha producido un fraude financiero en un comportamiento.

Esto es importante porque, a día de hoy, la mayoría de bancos del mundo fundamentan su lucha contra el fraude en la elaboración de modelos de patrones derivados de subconjuntos de transacciones históricas. Por tanto, la capacidad de las entidades para evitar el fraude que se comete por primera vez y en tiempo real es muy reducida. Además, esos modelos históricos no tienen la actualización debida por razones de costes. Otro elemento importante es la balanza de satisfacción del cliente: las entidades financieras siempre miden la cancelación de operaciones supuestamente fraudulentas por miedo al enfado del cliente que, a diferencia de lo establecido por el modelo predictivo, hizo una operación legal.

Algunas empresas del mercado financiero se han especializado en solucionar estos problemas. Brighterion es una de las fintech que hoy en día destacan por sus servicios de aprendizaje automático para la prevención del fraude bancario asociado a tarjetas de crédito, por poner un ejemplo. Los productos de la compañía combinan hasta 10 tecnologías de inteligencia artificial, con las que la máquina es capaz de aprender, predecir y tomar decisiones en tiempo real. Es una plataforma de computación cognitiva. Brighterion dispone de cuatro productos antifraude:

● iPrevent: la plataforma es capaz de registrar y aprender los hábitos de comportamiento y consumo de los titulares de cada una de las tarjetas expedidas por una entidad bancaria. El objetivo: establecer líneas rojas que detecten posibles comportamientos anómalos en el uso de esas tarjetas.

● iDetect: herramienta capaz de detectar violaciones de datos personales o de seguridad relacionados con tarjetas de crédito y transacciones irregulares.

● iPredict: herramienta de prevención de riesgos para créditos bancarios.

● iComply: uso de procesos de aprendizaje no supervisado para detectar comportamientos de lavado de dinero internacional. La plataforma recibe datos de numerosas fuentes, siempre en tiempo real, analiza los datos y sigue el flujo de dinero entre clientes y organizaciones para evitar el lavado.

Si quieres probar las APIs de BBVA, testéalas aquí.